合规的股票融资工具 再看BSM之一:怎么理解几何布朗运动

发布日期:2024-09-03 23:07 点击次数:151

倪世杨 Z0019629

每个金工学生都在学校学过BSM。这一划时代的公式不仅让期权产业蓬勃发展,更是打开了Q-quant世界的大门,让无数理工科学子加入到金融行业。但金融毕竟不是工科、不是数学,鲜有种瓜得瓜种豆得豆的确定性;交易也不是清爽靓丽的模型推导,没哪个变量不包含现实的噪音。实战里重要的是“有用”,而“正确”仅在影响“有用”的范围内有意义。带着这样的目光,我们重新推一遍BSM,看看哪些假设是可以接受的“模糊的正确”,哪些是需要被调整的“精确的错误”。

本文分上中下两篇。上篇讨论几何布朗运动的优势与局限,并阐述其三种形式对应的直觉理解。 中篇详述Black-Scholes Equation推导过程,探讨做空限制、交易摩擦如何影响该模型推导。下篇从BSM Equations推导至BSM Formula,用通俗的语言解释Risk-neutral的含义。本文力求将数学语言落实到直觉上,让未接触过金工知识但有一定统计基础的同行们也能看懂BSM的推导,从而参与到对模型逻辑的思考当中来。

GBM的优势与局限

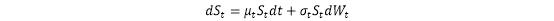

Geometric Brownian Motion(几何布朗运动)是描述股价变动最简单的模型。它说了这样一个故事:持有一支股票,下一秒的资本利得既有确定性,也有随机性。用符号写出来,这个模型就看起来fancy许多:

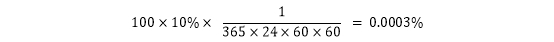

部分是股票价格的确定性变动。比如我们认为中海油股票价格每年固定能涨10%,现在中海油价格是100元/股,那持有1秒的确定性收益就是

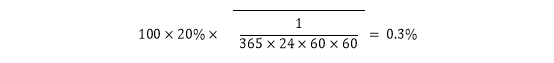

是随机部分,个服从正态分布的随机变量,均值为0,标准差为

。假如中海油的年化波动率为20%,那1秒内随机部分的标准差为

也就是说有95%的概率随机部分绝对值小于0.6%。

股价变动真能拆成确定性+随机性部分么?往深了说这是个认识论问题,可能也永远没有人能知道答案。股价变动可以被看做确定性+随机性之和吗?这个模型似乎足够灵活,经过微调后能解释很多现象。比如

- 标准化收益的正态分布特征:日度的资本利得除以日度波动率,所得分布基本是正态的

- 随着时间窗口变窄,波动比趋势要衰减得慢得多:观察窗口越短,随机波动幅度的衰减速度远不如确定性收益,这和我们提倡“不要频繁做短线”的直觉相符

- 收益肥尾分布的特征可以通过在

上施加自相关性得到。

既然这个模型能解释些事情,形式上又简单,那不妨先用着。这恐怕才是用GBM来模拟资产价格的真实理由。

GBM也有它的局限。最重要有以下两点

1. 最重要的是它无法模拟跳空,因此用GBM来模拟资产价格会严重低估跳空风险。

上图为WTI的日线走势图。4月12日触及阶段性高点87.67美元,随后持续回落,截至今日累计跌幅近10%。期间出现过两次反弹,分别出现在4月26日和5月20日,形成两个高点R2 R1。上周刚刚创出阶段性新低,预计空头趋势大概率将会延续。伊朗爆出增产消息,将对多头信心形成冲击,本周国际油价有可能加速下跌。

2. 它忽略了流动性风险。几乎所有模型都假设了世上存在一种东西叫“实时价格”。事实上投资者能拿到的只有当下的盘口,而盘口都有点差。因此包括GBM在内的几乎所有模型都忽略了流动性风险,这在交易十分频繁时会低估滑点,在波动极端时会低估市场风险。

GBM的三种形式

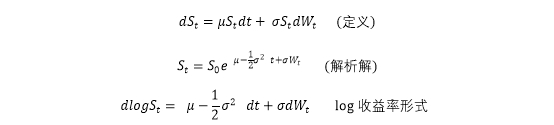

GBM有三种形式:

定义由直觉而来,为的是表达“短期资本利得由确定性和随机性部分组成”这一观点。

定义到解析解靠猜。这一步属于解偏微分方程,本质上就是靠猜出来的。

解析解到log收益率形式靠求导,这里要用到伊藤引理。dlogst实际上是在问,时间t往前走一小段dt,logst会变化多少。这相当于要求出

,再乘上dt即可。注意到logst是st的函数,而st又是t的函数,用心的读者可能很容易想到高中学过的“复合函数求导”。事实确实如此,只是由于st与t的函数关系里包含着随机性,“复合函数求导”的公式得变一变,这就是伊藤引理。

我认为log收益率形式是理解GBM最直觉的形式。这个形式的含义是“股票在短期内的log收益率服从正态分布”。短期内的log收益率可以近似理解为“收益率”,所以这个形式是在说“股票短期的收益率服从正态分布”。这就很有模型从简的味道了。“正态分布”的假设并没有听上去限制性那么强,因为波动率本身可以有时序结构,甚至也可以是随机过程,这样股票短期的收益率只是条件正态分布,其非条件分布则会非常灵活,足够承载实战里的复杂性。

Log收益率该怎么理解

由log收益率形式可以轻易得到解析解,把dlogst累加就行。Log收益的妙处便在于其严格可加性。平时我们谈涨幅,算的都是简单收益率。比如中海油从100涨到130,简单收益率便是30%。简单收益率的问题是并非严格可加的。从100涨到130是30%,从130涨到150是15%,可是从100到150是50%,并非30%+15%=45%。

那有没有办法定义一种收益率是严格可加的呢?log收益率就是。从100涨到130的log收益率是log(130/100),从130到150是log(150/130),而从100到150是log(150/100) = log(130/100) + log(150/130),严格可加。

Log收益率的缺点是不够直观:虽然它可以被解释呈“连续计息对应的年化收益率”,但现实里没什么东西是真正“连续计息”的 。我认为log收益率更好的理解方式是它就是另一版本的“收益率”。说到底收益率是个人为定义的概念,收益本身才是客观存在的。既然如此,那我就能定义各种算法的“收益率”,只要计算结果能被成功还原成收益即可。